Autores:

María Alejandra Amado – Economista – Departamento de Economía Internacional y Área del Euro, Banco de España.

Iader Giraldo – Investigador Económico Principal en el Fondo Latinoamericano de Reservas (FLAR).

En la década de los noventa se inició un significativo proceso de expansión de la banca española en América Latina. Hoy en día, el carácter estratégico de la región en los principales bancos multinacionales españoles es trascendental, así como lo es la banca española en los sistemas financieros de las economías más grandes de América Latina. El pasado 13 de diciembre de 2021 la Sub-Gobernadora del Banco de España, Margarita Delgado; la Directora Senior de servicios financieros de Standard & Poors, Cynthia Cohen; y la economista principal de sistemas financieros de BBVA research, Olga Gouveia, presentaron sus visiones sobre la situación y perspectivas del sistema bancario español en Latinoamérica. Las panelistas realizaron su análisis desde la perspectiva del regulador, las calificadoras de riesgo y los bancos privados, en un webinar organizado en conjunto por el Banco de España y el Fondo Latinoamericano de Reservas (FLAR, 2021), cuyos mensajes se pueden resumir en las siguientes líneas.

El Banco Santander y el BBVA han tomado el protagonismo en la región, situándose entre las 5 entidades financieras más importantes en Brasil, Chile, Colombia, México y Perú. En el caso de Brasil, el Banco Santander es el principal banco de capital extranjero en términos de participación de mercado. Mientras que, en México, el BBVA mantiene un liderazgo incluso por encima de la banca local (ver Gráfica 1).

No solo la banca española es relevante para la región, sino que la actividad bancaria de América Latina constituye un componente importante de los balances y beneficios que obtienen estos grupos bancarios multinacionales. A junio del 2021, los activos provenientes de la actividad bancaria del grupo BBVA y Santander, en América Latina, representaban un 16% del total de su balance consolidado y alrededor del 28% de sus activos en el extranjero. Asimismo, los beneficios percibidos por estas entidades, provenientes de México y Brasil representaban un 21% y 16% de sus beneficios totales, respectivamente1.

Una parte significativa de los beneficios de la participación de la banca española en América Latina ha sido consecuencia del modelo de expansión internacional elegido, denominado como multinacional descentralizado. Este se ha basado en la adquisición de bancos locales que se constituyen como filiales independientes y cuentan con su propia gobernanza y consejo de administración. El mayor beneficio de este modelo está en las ganancias de diversificación geográfica tanto de activos y pasivos, que permiten suavizar los efectos de turbulencias económicas que pueden afectar tanto a la matriz como a sus filiales. No obstante, la expansión internacional de la banca española bajo este modelo supone riesgos sustanciales, uno de ellos es la exposición a la volatilidad del tipo de cambio, que afecta el valor de los beneficios obtenidos por el grupo.

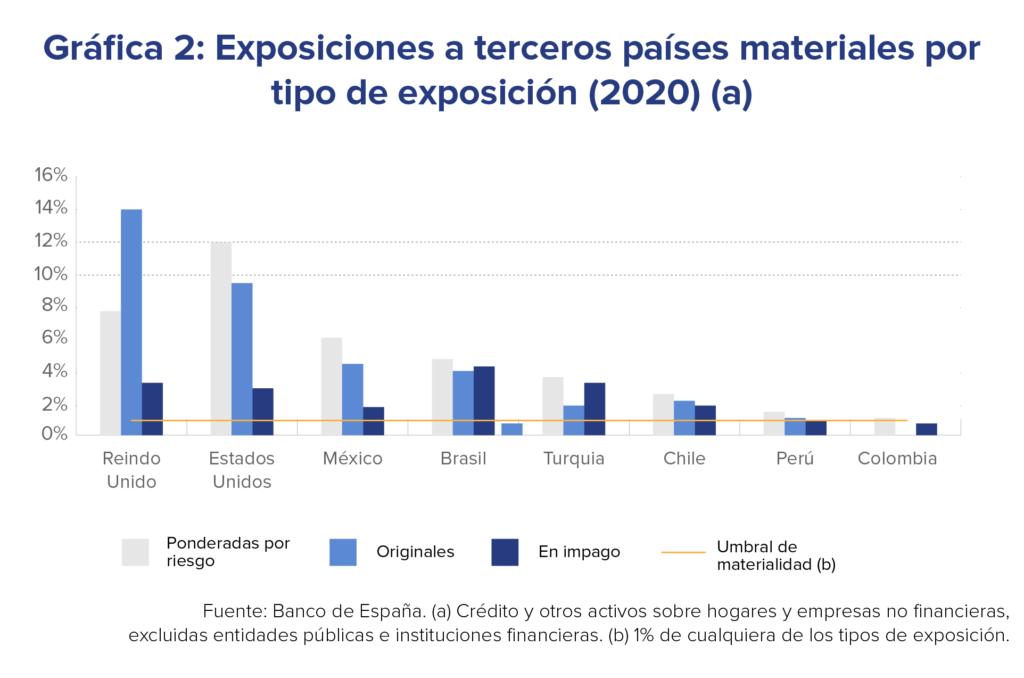

El Banco de España realiza periódicamente un ejercicio de identificación de países potencialmente riesgosos para el sistema bancario español a efectos del colchón de capital anticíclico (CCA).2 Para ello se analiza el volumen de las exposiciones internacionales de las entidades bancarias españolas siguiendo las orientaciones metodológicas de la Junta Europea de Riesgo Sistémico. Se define un umbral del 1% en tres categorías de exposiciones, las originales, las ponderadas por riesgo y las impagadas. Los países que superan este umbral en cualquiera de estas categorías se definen como terceros países materiales. En 2021 se identificaron 8 países materiales, 5 de los cuales se encuentran en América Latina (Brasil, México, Chile, Colombia y Perú). De hecho, las exposiciones a América Latina suponían a finales del 2020, un cuarto del total de exposiciones de la banca fuera de España, incluida la unión europea. (Ver Gráfico 2).

El diagnóstico actual muestra como los bancos de América Latina llegaron a la crisis generada por la pandemia con un crecimiento conservador en relación con sus niveles históricos. Esto debido al crecimiento moderado de la región en los últimos cinco años, la volatilidad política y, por tanto, la menor confianza de los inversionistas. No obstante, estos enfrentaron la crisis de una buena manera, con apoyo de los gobiernos, bajos niveles de apalancamiento y poco fondeo externo, ayudados en gran medida, por su experiencia para enfrentar contextos de alta volatilidad. De esta manera, la rentabilidad de los bancos cayó durante la crisis, pero se mantuvo superior a los promedios globales sin llegar a valores negativos.

La crisis del Covid-19 ha constituido un shock global que, de cierto modo, ha permitido evaluar el rol de las medidas regulatorias y prudenciales adoptadas por distintos países de la región para limitar el contagio hacia el sistema financiero internacional. A pesar de los ya conocidos efectos negativos de la pandemia sobre el crecimiento de la región, el sector bancario se ha mantenido sólido durante la crisis, en contraste con episodios anteriores de crisis globales que solían traducirse en crisis bancarias. Parte de dicha resiliencia se debe a una serie de medidas oportunas de apoyo al sistema financiero por parte de las autoridades competentes -bancos centrales, reguladores y supervisores. Estas medidas incluyen el establecimiento de líneas de crédito garantizadas, flexibilización de las condiciones de financiación, así como medidas regulatorias prudenciales de carácter temporal como limitación de dividendos o reducción temporal de los requerimientos de capital.

Las perspectivas a futuro para los bancos en América Latina son bastante alentadoras. Tras el control parcial de la pandemia en la mayoría de los países y la sorpresiva recuperación económica en 2021, se espera que la rentabilidad del sistema bancario mejore paulatinamente. Esto impulsado principalmente por un mayor protagonismo del crédito al consumo y los efectos positivos sobre la actividad bancaria del ciclo alcista de tasas de interés que se viene presentando en la región. Empero, puede presentarse un deterioro en la capacidad de pago de los agentes tras el retiro de las ayudas gubernamentales, aunque hasta el momento los efectos no han sido muy significativos en los países que han eliminado estas ayudas.

Dadas las implicaciones de la interconexión entre el sistema financiero español y latinoamericano, el Banco de España, entidad encargada de velar por la estabilidad financiera del sistema bancario español, considera crucial el seguimiento del entorno económico y geopolítico en América Latina. Igualmente, el Fondo Latinoamericano de Reservas, como acuerdo financiero regional y eslabón activo de la red de seguridad financiera global, hace un monitoreo permanente de las economías de la región y sus interrelaciones a través del sistema financiero internacional, como en este caso particular, con el sistema bancario español. El diagnóstico actual del sistema bancario latinoamericano y el particular de los bancos españoles es positivo, un ejemplo de cómo América Latina ha demostrado tener una fortaleza notable frente a las condiciones adversas externas derivadas de la pandemia. No obstante, es claro que quedan muchos retos por delante que deben ser asumidos con prontitud por las autoridades económicas y políticas de los diferentes países de la región.

Referencias

FLAR (14 de diciembre de 2021) DIÁLOGOS FLAR. “Situación y perspectivas del sistema bancario español en América Latina”