Autores:

Carlos Giraldo, Director de estudios económicos – FLAR – cgiraldo@flar.net

Iader Giraldo, Investigador económico principal – FLAR – igiraldo@flar.net

En el ámbito de la economía global, la volatilidad de los precios del petróleo se erige como un determinante crítico de la estabilidad y crecimiento económico, particularmente para las naciones cuyos ingresos están estrechamente vinculados a las fluctuaciones del mercado petrolero. Una dimensión dentro de esta relación es el vínculo entre los precios del petróleo y la rentabilidad de las empresas productoras, las cuales tienen implicaciones más amplias para el crecimiento económico. Este tema específico es parte de nuestro reciente documento de trabajo que enfatiza en las economías latinoamericanas (Ver el documento de trabajo del FLAR “Volatilidad del Precio del Petróleo y Crecimiento en América Latina” coautorado con Philip Turner (Q.E.P.D.)).

La salud financiera de las empresas productoras de petróleo está estrechamente ligada a los precios del petróleo. Los datos históricos muestran que las ganancias de las principales corporaciones petroleras internacionales han fluctuado en correlación con la volatilidad de los precios globales del petróleo. Exploramos esta conexión a través de un canal microeconómico que establece un vínculo entre los precios del petróleo y la rentabilidad de las empresas productoras de petróleo, las cuales son determinantes del crecimiento económico en algunas economías.

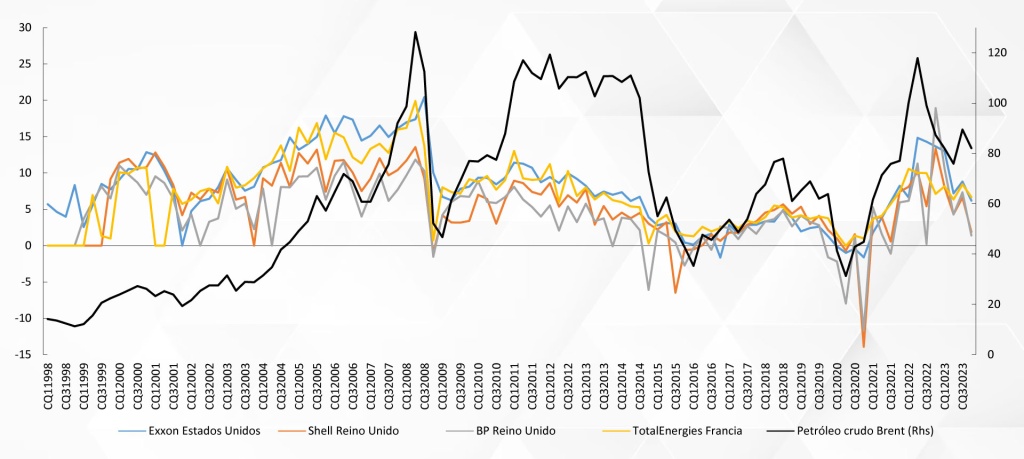

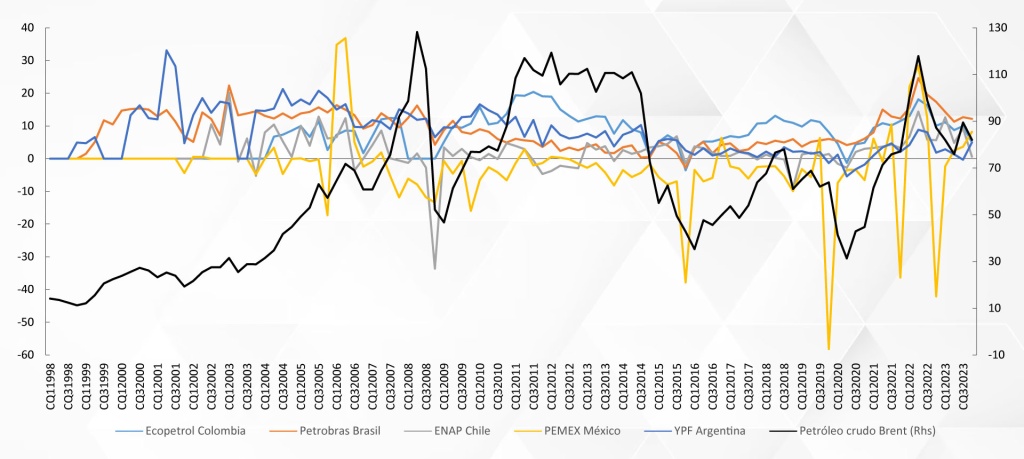

Para ilustrar esta conexión, la Figura 1 muestra la correlación entre las ganancias trimestrales de las mayores corporaciones petroleras a nivel mundial y en América Latina y los precios del petróleo durante las últimas dos décadas. El gráfico superior en la figura delinea la trayectoria de las principales corporaciones petroleras internacionales, cuyos márgenes de beneficio han mostrado sincronía con los precios globales del petróleo. Esta correlación se pudo observar en el aumento de ganancias alineado con los incrementos en los precios mundiales del petróleo antes de la crisis financiera global, durante el auge de 2010-2014 y en los meses de 2021. Similarmente, la disminución en las ganancias durante la crisis financiera global, la crisis de las materias primas en 2014-2015 y la pandemia COVID-19 reflejó la caída en los precios del petróleo.

Figura 1. Ganancias (ROA), principales compañías petroleras (%) y precios del petróleo (USD por barril, eje derecho)

Estos hallazgos subrayan la interdependencia de los precios del petróleo y la rentabilidad de las empresas productoras de petróleo, lo que puede tener implicaciones significativas para el crecimiento económico y la estabilidad en economías dependientes del petróleo. El gráfico inferior muestra las trayectorias de ganancias de las principales corporaciones petroleras en América Latina. La evolución de las ganancias en esta región exhibió una mayor estabilidad que la de sus contrapartes globales, aunque ciertas empresas como Ecopetrol presentaron un patrón similar. Petrobras, la empresa más grande de la región, demostró una consistencia notable en sus márgenes de beneficio, incluso en medio de drásticas fluctuaciones en los precios del petróleo. Sin embargo, el aumento en las ganancias en los últimos trimestres se correlacionó significativamente con los precios del petróleo.

La segunda compañía más grande de la región, Pemex, delineó una tendencia atípica que no corresponde con los precios del petróleo, con numerosos períodos reflejando pérdidas. Esto podría atribuirse a que Pemex es propiedad del estado, en contraste con Ecopetrol o Petrobras, que exhiben una estructura de capital mixto. Tal diferenciación en la estructura de capital podría engendrar disparidades en los resultados financieros de las corporaciones puramente estatales y las compañías de capital mixto, siendo estas últimas más sujetas a la regulación del mercado.

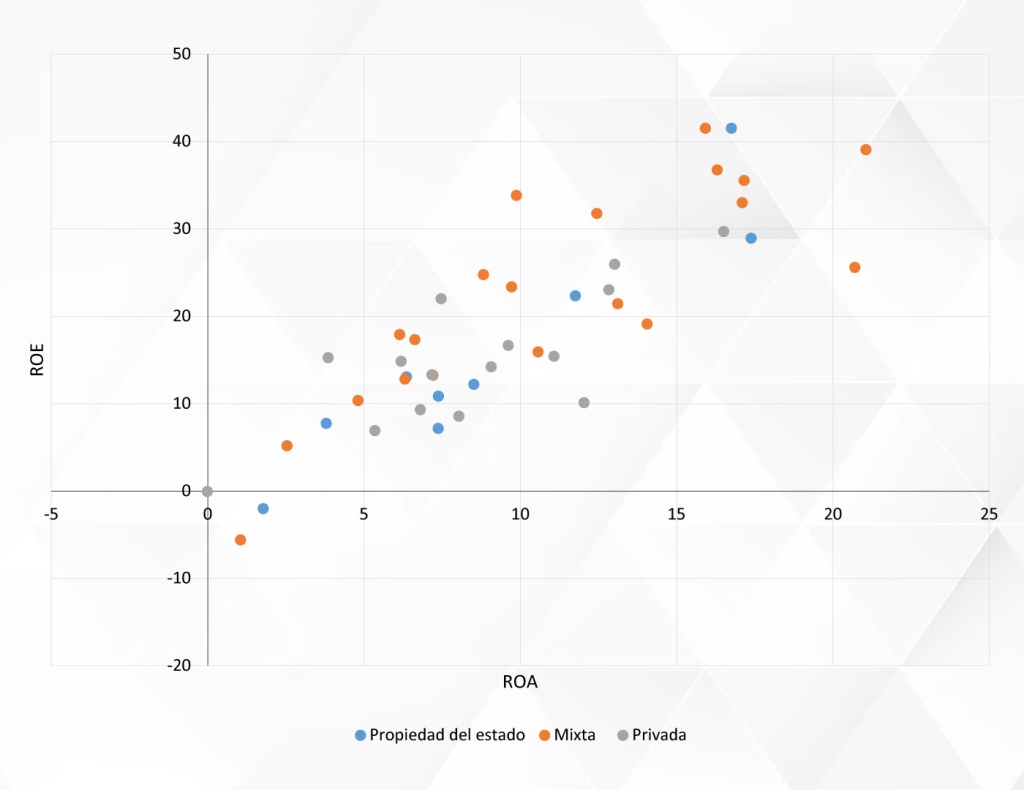

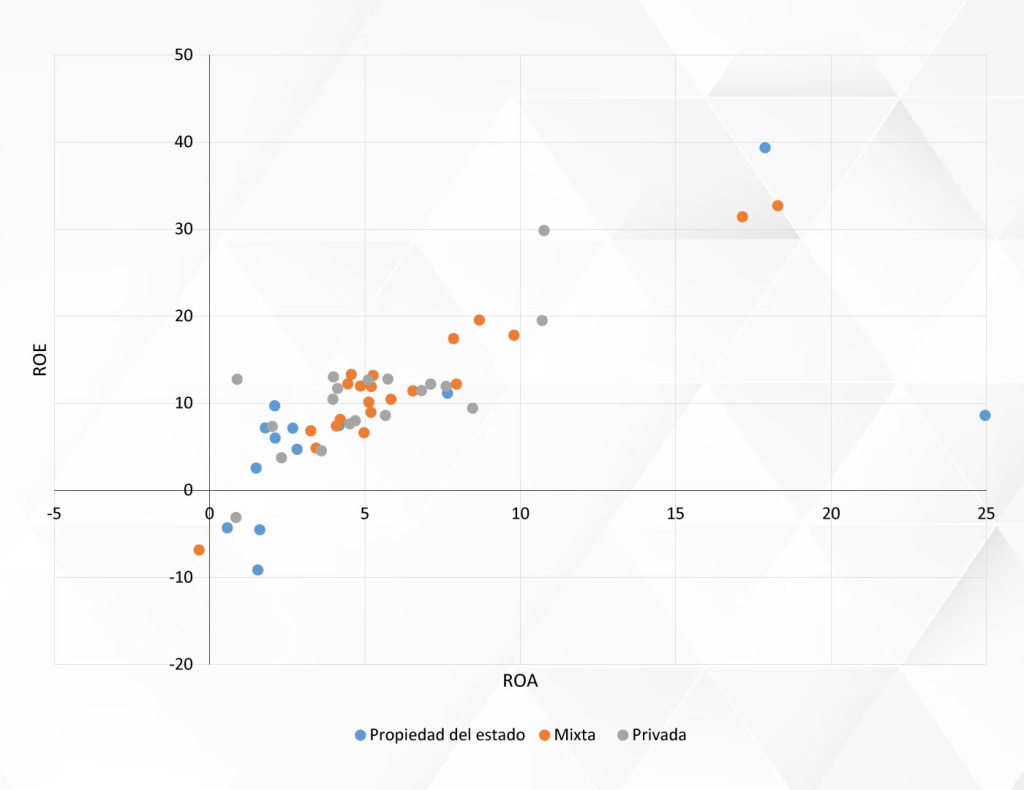

Según cierta literatura económica, las compañías petroleras estatales tienden a exhibir un desempeño financiero promedio más bajo que sus contrapartes internacionales privadas. Al-Mana et al. (2020) han demostrado explícitamente que, en un grupo de las cincuenta mayores compañías petroleras a nivel mundial, las firmas petroleras estatales, conocidas como Compañías Nacionales de Petróleo (NOCs por sus siglas en Inglés), en promedio, exhiben un desempeño financiero más bajo que las compañías petroleras internacionales.

Para evaluar este hallazgo en economías en desarrollo, compilamos datos sobre las principales firmas productoras de petróleo en economías emergentes (Figura 2). Antes de la crisis financiera global (gráfico superior), no pudimos discernir ningún patrón entre las empresas estatales, mixtas y privadas productoras de petróleo. Sin embargo, después de la crisis financiera global (gráfico inferior), las compañías estatales parecieron congregarse en un área pequeña cerca del origen, indicando un desempeño financiero promedio más bajo para este tipo de empresas.

Figura 2: Desempeño financiero de las empresas productoras de petróleo (EMEs)

Nuestros resultados empíricos indican claramente que los precios del petróleo influyen directamente en los retornos sobre activos (ROAs) de las compañías productoras de petróleo. Esta relación es más pronunciada en economías avanzadas en comparación con sus contrapartes latinoamericanas. Curiosamente, las distintas estructuras de propiedad y gobernanza que caracterizan a la industria petrolera en estas regiones y la utilización de instrumentos financieros que permiten a las empresas cubrirse contra la volatilidad de los precios del petróleo juegan un papel significativo en este efecto diferencial.

Por ejemplo, hay una diferencia significativa en los modelos de propiedad entre las dos regiones. América Latina tiene una predominancia de propiedad estatal y modelos de capital mixto, mientras que las corporaciones de propiedad privada son más comunes en economías avanzadas. Las firmas petroleras estatales a menudo priorizan objetivos más allá de la rentabilidad, como el suministro doméstico de combustibles o el apoyo al empleo. Aunque tienen acceso a recursos gubernamentales que brindan cierta protección contra la volatilidad a corto plazo de los precios del petróleo, podrían enfrentar algún tipo de presión para asignar ganancias al gasto social.

Por otro lado, las corporaciones petroleras de propiedad privada priorizan la rentabilidad y los retornos a los accionistas, siendo más directamente impactadas por cambios en los precios del petróleo. A pesar de enfrentar desafíos similares, sus estrategias de respuesta pueden diferir significativamente debido a estas diferencias en la estructura organizacional.

La relación entre los precios del petróleo y el crecimiento económico es compleja y requiere más investigación. Algunas áreas críticas de indagación incluyen cómo las compañías petroleras reaccionan a las fluctuaciones de precios, cómo la gobernanza corporativa afecta el desempeño financiero y cómo las diferentes estructuras de propiedad impactan en la economía en su conjunto. A medida que la economía global continúa evolucionando, será cada vez más importante entender estos temas para navegar el futuro de las economías dependientes del petróleo.

Referencias

Al-Mana, A. A., Nawaz, W., Kamal, A., and Koҫ, M. (2020). Financial and operational efficiencies of national and international oil companies: An empirical investigation. Resources Policy, 68, 101701.