Autores:

Camilo Contreras, Economista Senior – ccontreras@flar.net

Carlos Giraldo, Director de estudios económicos – FLAR – cgiraldo@flar.net

Iader Giraldo, Investigador económico principal – FLAR – igiraldo@flar.net

Andrés Valqui, Profesional economista – dvalqui@flar.net

Liz Villegas, Profesional economista – lvillegas@flar.net

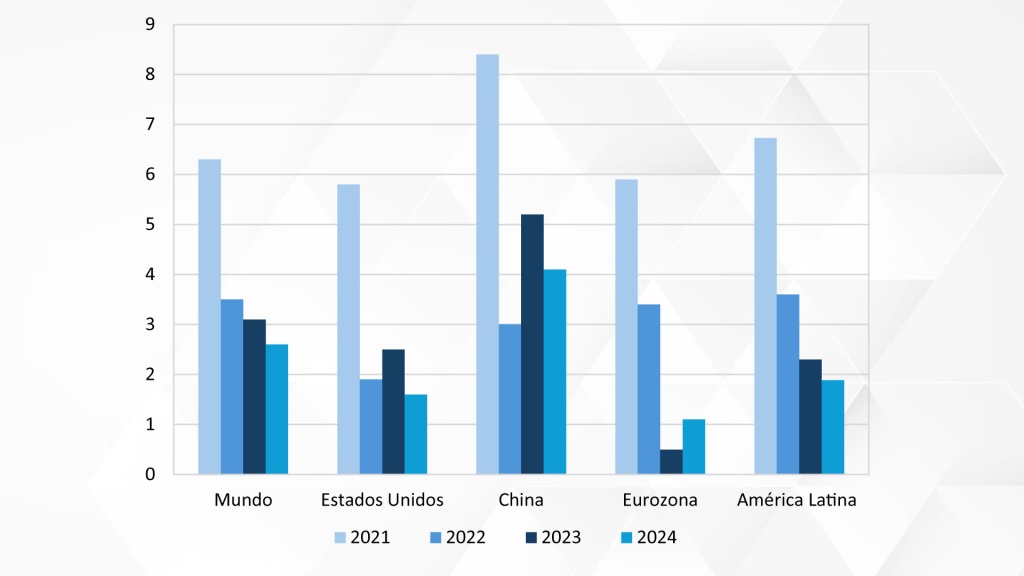

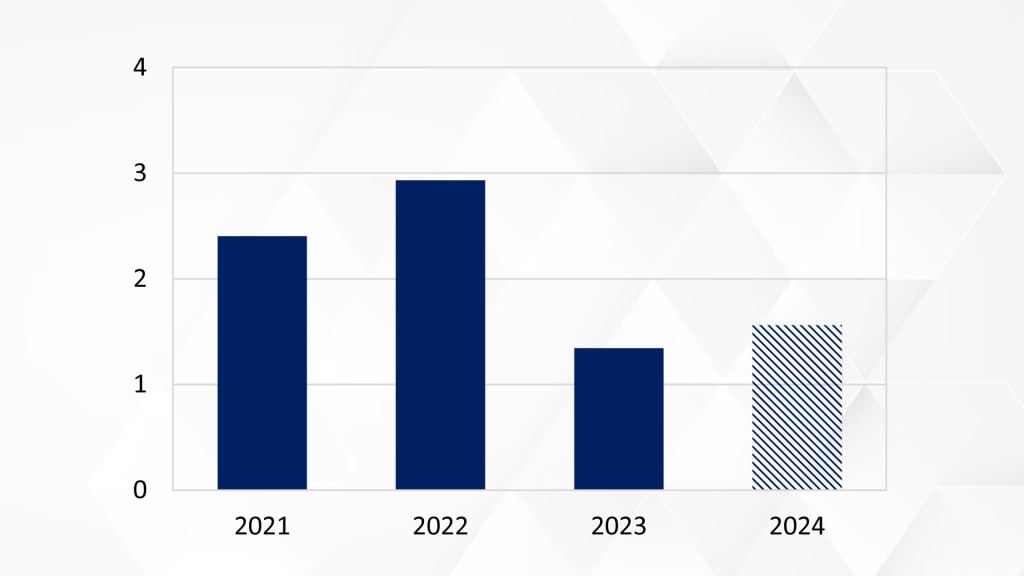

En 2023, el contexto internacional se caracterizó por un crecimiento económico menor al presentado el año previo (gráfico 1), en un entorno de mayores tasas de interés globales. La inflación al consumidor se mantuvo por encima de su objetivo, a pesar de su descenso en gran parte de las economías del mundo (gráfico 2). Como resultado, las tasas de política monetaria de los principales bancos centrales, incluyendo la Reserva Federal (FED) de los Estados Unidos y el Banco Central Europeo (BCE), aumentaron a lo largo del año. A pesar de esto y del estrés transitorio en algunos sistemas bancarios, sumado a los conflictos geopolíticos y los altos niveles de endeudamiento, los mercados financieros globales tuvieron un comportamiento positivo.

En ese escenario, América Latina presentó un menor crecimiento económico comparado con 2022 (gráfico 1). Esto se explicó por una combinación de factores externos e internos que se manifestaron en diferentes intensidades según la economía. Del lado externo, la región enfrentó menores flujos de financiamiento, menor demanda de bienes exportados, especialmente de las materias primas, y precios más bajos de estos productos. Del lado interno, la política monetaria fue restrictiva con el fin de enfrentar las presiones inflacionarias, al tiempo que la política fiscal contó con un limitado espacio para la acción contracíclica.

Gráfico No. 1:

Crecimiento del PIB del mundo Estados Unidos, Eurozona, China y América Latina1/

(Var. % anual)

Gráfico No. 2: Inflación al consumidor del mundo, Estados Unidos, Eurozona, China y América Latina1/(%, fin del periodo)

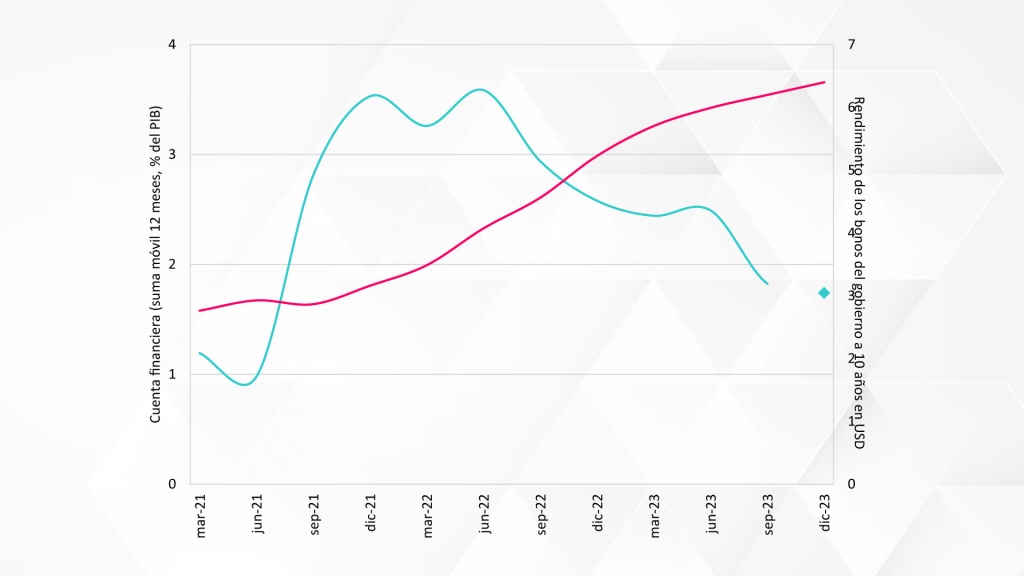

Gráfico No. 3: Déficit de la cuenta corriente de América Latina1/ (% del PIB)

Gráfico No. 4:

Cuenta financiera de la balanza de pagos1/ y tasa de rendimiento de los bonos 10 años2/

(%)

1/ América Latina considera a Bolivia, Brasil, Chile, Colombia, Costa Rica, Ecuador, México, Paraguay, Perú y Uruguay. Agrupados por PIB PPP. Diciembre 2023 es un estimado.

2/ Promedio simple de los bonos de Brasil, Chile, Colombia, México y Perú.

Fuente: bancos centrales de la región – Cálculos FLAR-DEE.

Dada la heterogeneidad de los regímenes cambiarios y condiciones externas de las economías de la región, las reservas internacionales de los bancos centrales presentaron comportamientos mixtos (gráfico 5). Los bancos centrales de Brasil, Chile, Colombia, Costa Rica, México, Paraguay y Uruguay presentaron incrementos, destacando el caso del BCCR con un incremento superior al 50% durante el año.

La inflación al consumidor descendió, pero permaneció por encima del nivel objetivo de la mayor parte de los bancos centrales. Esto llevó a que las tasas de interés de política monetaria permanecieran en niveles altos, a pesar del inicio de reducciones de la mayoría de las autoridades monetarias de la región. Los bancos centrales de Costa Rica y Uruguay lideraron las decisiones de los primeros recortes de las tasas de política monetaria, mientras bancos como el de México mantuvieron inalteradas sus tasas de interés de referencia.

Gráfico No. 5: Reservas internacionales netas de los bancos centrales (Millones de USD)

En conexión con el menor dinamismo económico y las altas tasas de interés externas y locales, el crecimiento del crédito al sector privado descendió en la mayor parte de las economías. Sin embargo, los principales indicadores agregados del sistema bancario no mostraron signos de alerta, a pesar del deterioro de la calidad de cartera en varios países.

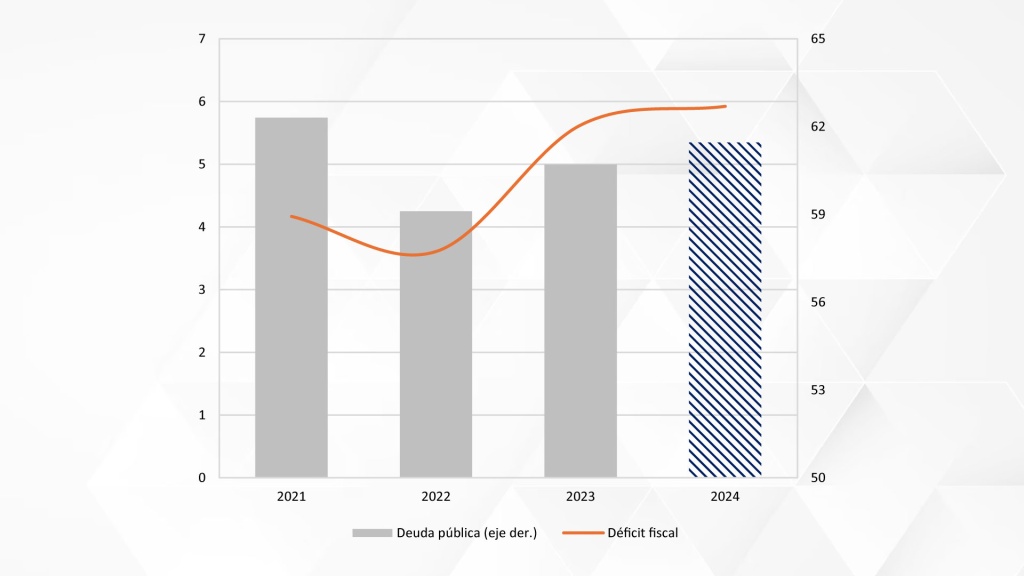

Por su parte, los déficits fiscales se incrementaron (gráfico 6). Estimaciones preliminares indican que el promedio de los déficits fiscales como porcentaje del PIB aumentó a 5,6% en 2023, desde un 3,6% en 2022. De un lado, los ingresos estuvieron afectados por la menor actividad económica, así como por los menores precios de materias primas exportadas por varios países. De otro lado, los gastos estuvieron presionados por el mayor pago por interés de la deuda pública.

Gráfico No. 6: Déficit y deuda de América Latina1/ (% del PIB)

La deuda pública tuvo un menor aumento relativo al presentado en los déficits fiscales, explicado en parte por el efecto de la apreciación cambiaria sobre la valoración de la deuda externa que se presentó en varias economías a lo largo del año. En tal sentido, se estima que la deuda pública como porcentaje del PIB cerró en 60,7%, comparada con un nivel del 59,1% al cierre del año previo.

Para 2024 se espera un menor crecimiento global, aunque dentro de un escenario de aterrizaje suave para los Estados Unidos y la Eurozona, al tiempo que la inflación al consumidor continuaría su tendencia descendente. En este contexto, se espera que la FED y el BCE comiencen su ciclo de reducción de tasas de interés hacia el segundo semestre del año. Asimismo, se espera que la demanda externa y los precios de los principales productos exportados de la región se mantengan en niveles cercanos a los observados en 2023.

En conexión con lo anterior, el crecimiento económico de la región sería más bajo que el de 2023, liderado por el menor crecimiento de Brasil3 y México4 , así como por la continuidad de un bajo crecimiento de la economía colombiana. En este marco, se proyecta un descenso en las tasas de inflación, las cuales seguirían convergiendo gradualmente a sus niveles objetivo. Se espera que el déficit de cuenta corriente se mantenga en niveles cercanos a los observados en 2023 (alrededor del 2% del PIB).

Por su parte, las cuentas fiscales tendrían comportamientos mixtos, marcados por las presiones de gasto ante el elevado pago de intereses y mayores necesidades presupuestarias por el impacto de fenómenos naturales. Con lo anterior, se espera que la deuda como porcentaje del PIB aumente.

En ese entorno, persisten diversos riesgos para la estabilidad macroeconómica y financiera en el presente año. Entre estos destacan un retraso mayor al esperado en la convergencia de la inflación a sus niveles meta, quizás por el surgimiento de nuevos choques inflacionarios. También pueden presentarse dificultades en los procesos de ajuste fiscal en diversos países en un contexto de altas tasas de interés. Esto puede estar vinculado a episodios de inestabilidad política y social. En tal sentido, las autoridades tienen el reto de preservar la resiliencia que ha caracterizado la región en los últimos años.

- América Latina considera a Bolivia, Brasil, Chile, Colombia, Costa Rica, Ecuador, México, Paraguay, Perú y Uruguay que representa aproximadamente el 80% del PIB de América Latina y el Caribe.

- Consumo e inversión de hogares y de gobierno.

- Por el lado de la oferta se espera un menor crecimiento del sector agrícola debido a pronósticos menos favorables para la cosecha, así como un menor crecimiento de las industrias extractivas. Por el lado de la demanda se espera un menor crecimiento del consumo privado y un crecimiento moderado de las exportaciones después de un año positivamente atípico en este rubro.

- El PIB se desaceleraría en medio de la continuación de las altas tasas de interés y un crecimiento más moderado de la demanda externa.