Autores1:

Christian Alcarraz, FLAR, Bogotá, Colombia. – calcarraz@flar.net

Daniel García, FLAR, Bogotá, Colombia. – dgarcia@flar.net

Carlos Giraldo, FLAR, Bogotá, Colombia. – cgiraldo@flar.net

Andrea Villarreal, FLAR, Bogotá, Colombia. – avillarreal@flar.net

Liz Villegas , FLAR, Bogotá, Colombia. – lvillegas@flar.net

En los últimos tres meses, América Latina ha enfrentado menores restricciones de financiamiento externo e interno, gracias a la reducción de las tasas de interés impulsada por la disminución de la inflación en la mayoría de los países. Este contexto permitió ajustar la proyección de crecimiento anual de la región a un 2,1% para 2024. No obstante, la inflación sigue por encima de la meta en varios países y la deuda pública continúa en aumento como porcentaje del PIB, lo que demanda mayores esfuerzos de consolidación fiscal, aunque en distintos grados, dada la heterogeneidad entre los países de la región.

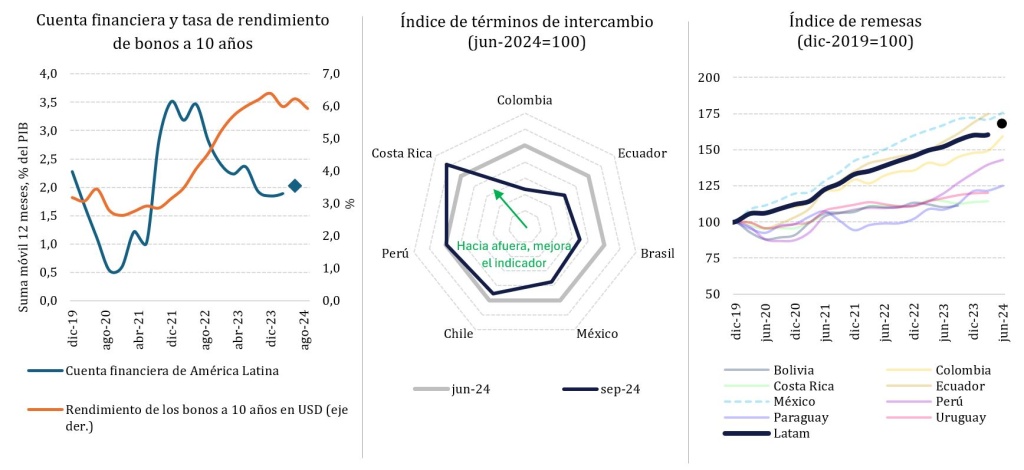

Las menores restricciones de acceso a financiamiento externo, sumadas a la continuidad en el buen desempeño de las remesas, han contribuido a mitigar el efecto derivado del deterioro de los términos de intercambio sobre las cuentas externas de la región (Gráfico 1). Este último impulsado por la caída de los precios de commodities como el petróleo, el cobre y la soja. En este contexto, los bancos centrales han acumulado reservas internacionales en los últimos tres meses, con un aumento trimestral del 5% en el saldo promedio.

Gráfico 1. Indicadores del sector externo

Latam considera a Bolivia, Colombia, Costa Rica, Ecuador, México, Perú, Paraguay y Uruguay. Agrupados por PIB en USD PPP. Chile se excluye porque es un gran emisor neto de remesas hacia la región. Principales orígenes: Bol = España, Chile, EE.UU. y Argentina; Col = EE.UU. España y Chile; Méx = EE.UU.; Par = Argentina, España y Brasil; CR = EE.UU.; Ecu = EE.UU. y España; Per = EE.UU., España y Chile; y Uru: Argentina, España y EE.UU.

Fuentes: Bancos Centrales.

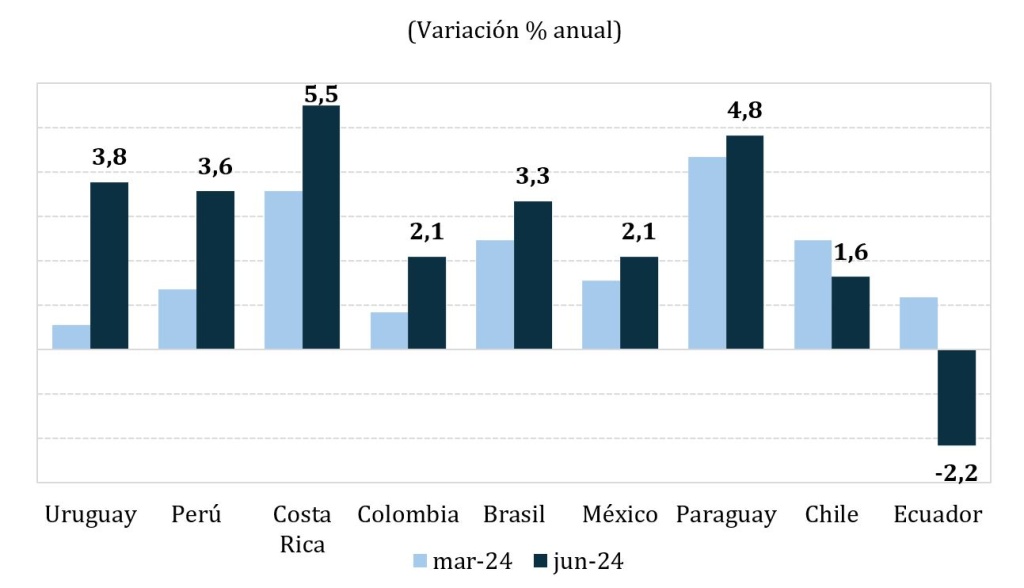

Gráfico 2. Crecimiento del PIB real trimestral

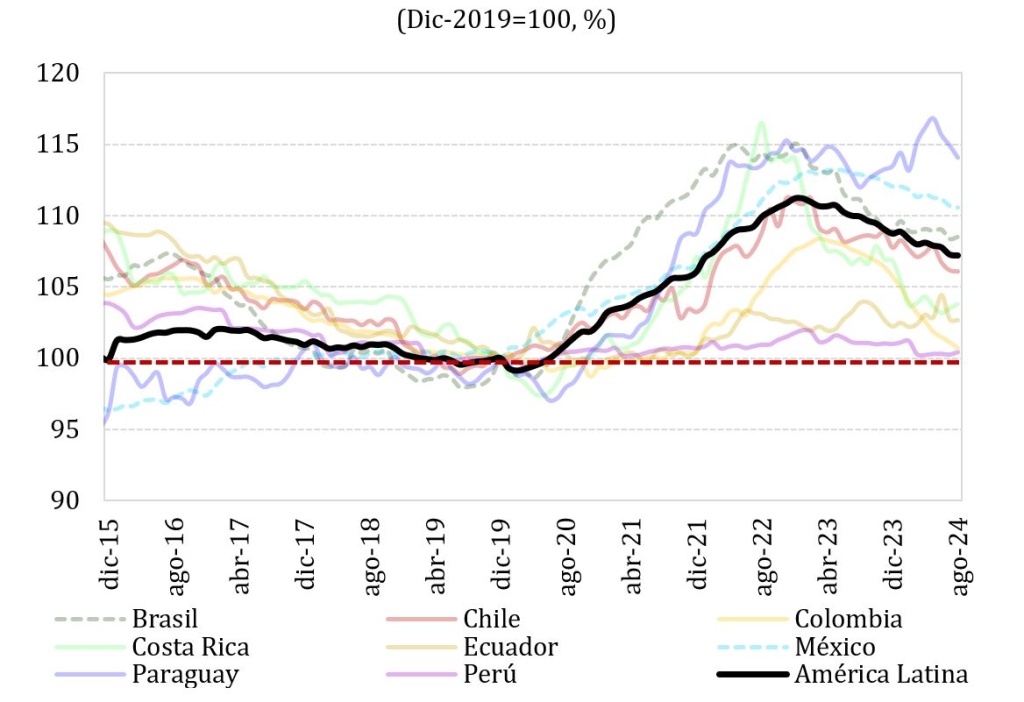

Gráfico 3. Ratio entre el precio de bienes y el precio de servicios de América Latina

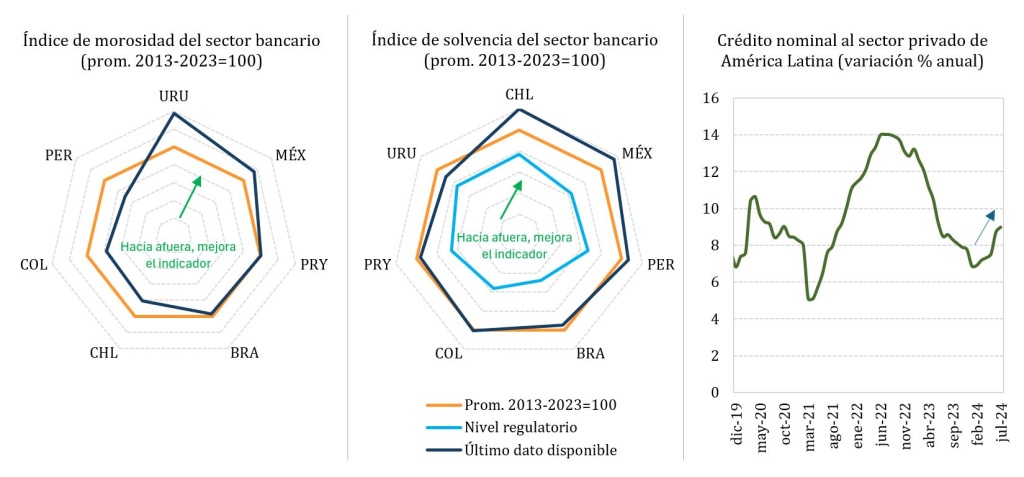

Gráfico 4. Indicadores del sector financiero

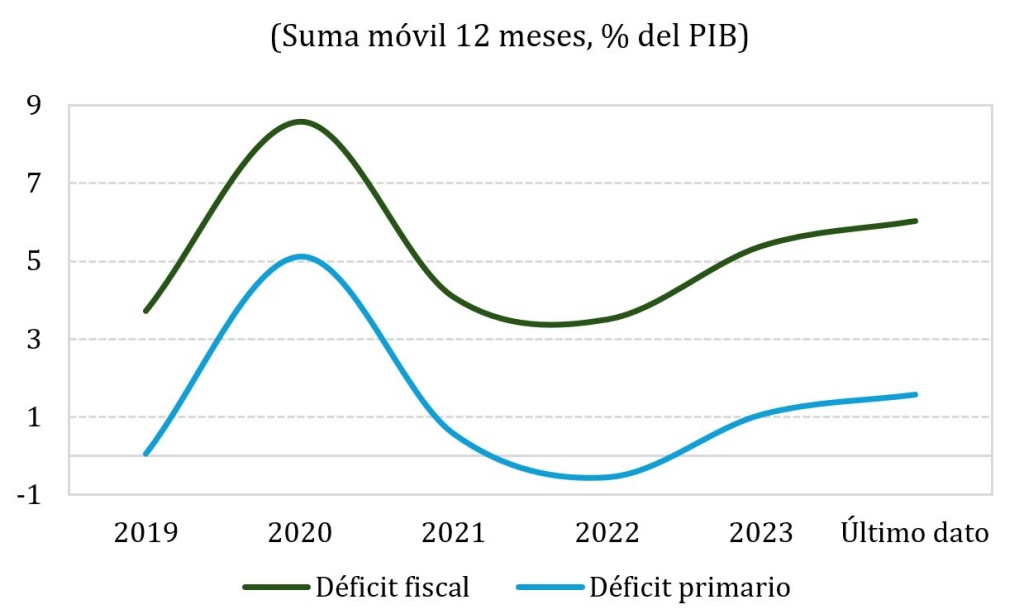

Gráfico 5. Déficit primario y fiscal en América Latina

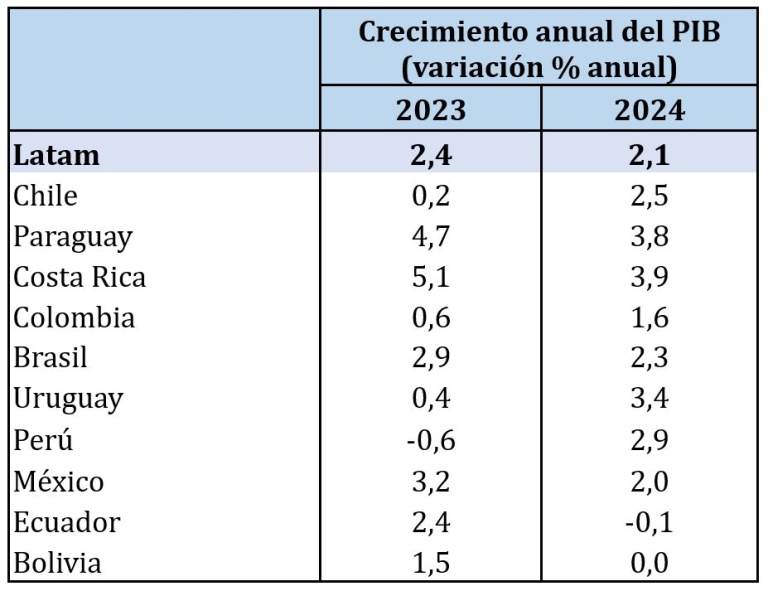

En el corto plazo, se proyecta que la región en su conjunto presente un crecimiento de 2,1% en 2024 (Tabla 1), aumentando 0,1 puntos porcentuales con respecto a nuestra proyección de junio pasado. La inflación cerraría 2024 con una trayectoria descendente en la mayor parte de los países, pero en niveles superiores a la meta en gran parte de las economías con inflación objetivo.

En materia del sector externo, los déficits de la cuenta corriente como porcentaje del PIB se ubicarían por debajo del promedio de la última década en la gran mayoría de países. Esto implicaría una menor exposición ante eventos de frenazos súbitos o reversiones de flujos de capitales.

Tabla 1. Estimaciones del crecimiento del PIB real de América Latina

Entre los riesgos de las proyecciones destaca que la convergencia de la inflación hacia su meta podría detenerse o revertirse debido a factores como la persistencia de las presiones en los precios de servicios y salarios en varias economías. Este riesgo también estaría impulsado por la reciente trayectoria ascendente de los déficits fiscales. En tal caso, los bancos centrales podrían verse obligados a subir sus tasas de política o dejarlas elevadas por más tiempo para mantener ancladas las expectativas de inflación. Las presiones inflacionarias también podrían provenir de factores asociados a escenarios de fragmentación geoeconómica o efectos climáticos.

Hay diversos canales que se pueden activar con la combinación de escenarios de mayor inflación, tasas de interés y déficits fiscales. Entre ellos, destaca una eventual venta masiva de títulos de deuda pública local en manos de acreedores externos. Asimismo, el sector bancario podría incurrir en pérdidas de valor de las inversiones en títulos de deuda pública local, el cual supera 10% de sus activos en gran parte de los países.

En síntesis, una mezcla de política macroeconómica que avance en la consolidación fiscal, al tiempo que contiene las presiones inflacionarias y siga descomprimiendo las condiciones financieras locales y externas, es clave para contribuir a la preservación de la estabilidad macroeconómica y financiera.